Bratt renteoppgang blant sentralbankene rundt oss

De store sentralbankene kjemper en innbitt kamp mot den høye inflasjonen, og gjennom sommeren har vi fått nye runder med kraftfulle renteøkninger.

Publisert 11.08.22

Den amerikanske sentralbanken (Fed) satte nemlig opp styringsrenten med nye 75 basispunkter i juli – en såkalt trippelheving, mens den felleseuropeiske sentralbanken tok markedet på sengen ved å foreta en dobbeltheving. Det samme gjorde den svenske Riksbanken ved sitt møte i juni, og sist uke fikk vi også en dobbel renteøkning fra Bank of England. Det går med andre ord bratt oppover om dagen, noe som er et tydelig uttrykk for at sentralbankene har innsett at de har havnet bakpå i kampen for å dempe inflasjonspresset.

Større uro rundt vekstutsiktene

I lys av den raske renteoppgangen som pågår nå, er det også større uro rundt vekstutsiktene lenger frem. Bank of England er langt fra ferdig med å heve renten – markedet priser opp mot en ny dobbelheving allerede i september, og sentralbanken har nettopp spådd en lang og seig resesjon som følge av den pågående inflasjonskampen. Vekstsignalene fra eurosonen har snudd i minus. Ser vi til USA, er landet teknisk sett i resesjon allerede, ettersom BNP har falt to kvartaler på rad. Men nedgangen har ikke vært bredt basert, og det amerikanske arbeidsmarkedet har holdt seg sterkt enn så lenge. Dermed er ikke de offisielle parameterne oppfylt for at dette skal kunne klassifiseres som en resesjon. Risikoen er imidlertid åpenbar. Men om noe er altså resesjonsfaren enda større i eurosonen; i hvert fall er den mer umiddelbar. Dette er også et større og dermed viktigere eksportmarked for fastlandsøkonomien her hjemme.

Spiser av husholdningenes kjøpekraft

Riktignok har den økonomiske aktiviteten i eurosonen vist overraskende styrke gjennom kvartalet vi nå har lagt bak oss. Men de siste indikatorene tegner et bilde av at veksten har begynt å bremse markert ned ved inngangen til årets tredje kvartal. PMI-indeksen for eurosonen har nemlig falt så vidt ned i negativt territorium. Tolket bokstavelig, innebærer dette negativ aktivitetsvekst allerede fra juli. Det er flere forhold som nå rammer økonomien i eurosonen: Stadig høyere inflasjon i kjølvannet av den russiske angrepskrigen mot Ukraina spiser godt av husholdningenes kjøpekraft, samtidig som kostnadsøkningene også legger en særlig demper på industriaktiviteten. Industrien rammes også av fortsatte flaskehalser og leveringsforsinkelser gjennom de globale verdikjedene. Riktignok ser vi noen tegn til at disse forholdene bedres, men noen snarlig normalisering er ikke i sikte. Videre ser vi at «gjenåpningseffekten» i eurosonen har begynt å miste futten: Tjenestesektoren, som viste styrke i starten av andre kvartal, har nå begynt å miste momentum.

Kan bli mindre skremmende enn antatt

I lys av dette, er det en god mulighet for at den globale rentetoppen blir mindre skremmende enn hva dagens tempo i rentehevingene skulle tilsi. En markert avkjøling av den globale økonomiske aktiviteten vil nemlig kunne legge en demper på inflasjonspresset fremover. Råvareprisene har også falt godt fra toppen, og inflasjonsforventningene – på både kort og mellomlang sikt, har avtatt videre. Dette preger nettopp de mellomlangsiktige styringsrenteforventningene blant Norges viktigste handelspartnere, som har falt siden i sommer. Vel går det bratt oppover i det korte bildet, noe som preger renteutsiktene også her hjemme. Men tilsvarende: Nedgangen i de internasjonale renteforventingene på mellomlangsikt, kan i neste runde dempe rentetoppen også her hjemme.

Mot enda en dobbelheving fra Norges Bank

Norges Bank har allerede unnagjort én dobbelheving – det vil si en renteøkning på 0,50 prosentpoeng, og slik vi ser det, går det klart mot en ny dobbel renteøkning neste uke. Det er i tillegg en god mulighet for at det blir enda en dobbelheving ved det neste rentemøtet i september. Dette er klart brattere enn hva Norges Bank har signalisert. I utgangspunktet har nemlig sentralbanken varslet «normale» renteøkninger, på 0,25 prosentpoeng, ved hvert av møtene i august og september.

Historisk lave ledighetsnivåer

Noen vil nok tenke at den brattere renteoppgangen følger nærmest automatisk av at styringsrentene settes raskt opp i landene rundt oss? Men i første rekke skyldes det heller forholdene her hjemme. For det første har vi gjennom sommeren sett et videre fall i den registrerte arbeidsledigheten, og vi er nå på historisk lave nivåer (statistikken går tilbake til 2005). Arbeidsledigheten er igjen lavere enn antatt av Norges Bank, og dette er et direkte uttrykk for at nåsituasjonen i norsk økonomi er på den sterke siden av forventningene. Tar vi hensyn til demografiske sammensetningseffekter, ser vi også at dagens yrkesdeltagelse er på høye nivåer.

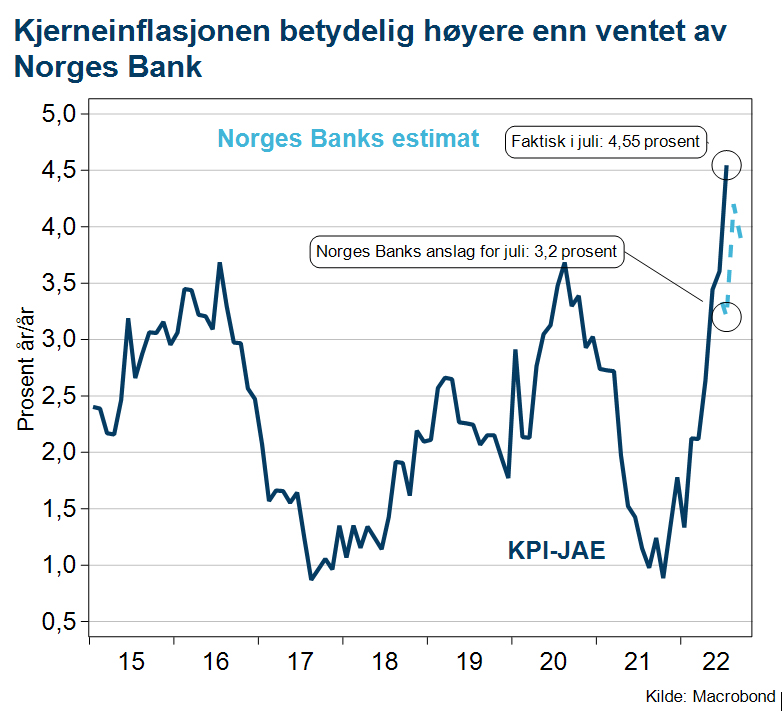

I sum innebærer dette en sysselsettingsandel som vi kun ser under markerte høykonjunkturer i norsk økonomi. Men enda viktigere: Kjerneinflasjonen har steget betydelig raskere enn antatt av Norges Bank, og oppgangen har vært bredt basert. Den videre oppgangen i kjerneinflasjonen skyldes en rekke forhold, men må også ses i direkte sammenheng med det sterke presset i norsk økonomi. Norges Bank har altså havnet bakpå (igjen), og dette tilsier at de nok en gang må fremskynde planlagte rentehevinger. Dermed lander vi på konklusjonen om at Norges Bank vil sette styringsrenten opp med 0,50 prosentpoeng neste uke, og vi mener altså det er en høyst reell mulighet for at det blir en like sterk oppgang igjen i september.

Men, gitt fallet i de internasjonale styringsrenteforventningene lenger frem, kan det fortsatt være utsikter til at selve rentetoppen her hjemme blir lavere enn indikert av Norges Bank. Det er imidlertid stor usikkerhet rundt renteutviklingen på mellomlang sikt, og vi minner igjen om at volatiliteten i rentemarkedet fortsatt er svært høy. Men inntil vi begynner å se klare tegn til at det sterke prispresset i norsk økonomi dempes – og der er vi så visst ikke nå, vil de nærmeste månedene være preget av en fortsatt bratt renteoppgang.