Har selskapet ditt en gjennomtenkt sikringsstrategi?

Det kan være hensiktsmessig å sikre seg mot rente- og valutasvingninger. Har ikke bedriften din en etablert sikringspolicy, kan det være lurt å ta noen grep.

11. mars 2021

Men hvordan lager man en god, gjennomtenkt sikringsstrategi? Og hva er egentlig en god sikringsstrategi?

Petter Fjellheim leder rente og valutaavdelingen i Handelsbanken i Norge. De bistår bedrifter med å kartlegge markedsrisiko og finne løsninger for å håndtere den.

Å lage en sikringsstrategi innebærer at man lager noen kjøreregler for hvordan selskapet skal håndtere markedsrisiko.

– En god sikringsstrategi gir eksempelvis selskapet svar på hvordan man skal håndtere innkjøp i utenlandsk valuta, eller hvordan man skal sikre seg mot svingninger i rentemarkedet om man har rentebærende gjeld, sier Fjellheim, før han legger til:

– Vi anbefaler alle bedrifter og eiendomsselskaper å ha en sikringsstrategi. Det betyr nødvendigvis ikke at selskapet ikke skal ha noen markedsrisiko. Men alle selskaper bør imidlertid ha et forhold til hva sin markedsrisiko er, og vite om den er større enn hva selskapet er komfortabel med. I tillegg bør man vite hvordan man skal håndtere risikoen når den oppstår eller endrer seg.

Selv om store og små selskaper relativt sett har den samme markedsrisikoen, har de store selskapene oftere en etablert strategi for å håndtere denne risikoen.

– Det er ganske vanlig at større selskaper med egne finansavdelinger har etablerte sikringsstrategier, sier Fjellheim

Dette mangler imidlertid ofte i mindre selskaper med færre ressurser. Her kan fokuset på markedsrisiko og sikringsstrategi drukne i andre oppgaver. Følgende av dette gjør at mange av de mindre selskapene har en høyere rente- og valutarisiko enn de store selskapene.

– Om man ikke jobber med markedene i det daglige, som finansavdelingene i de større selskapene gjør, kan det være utfordrende å forholde seg til markedsrisiko. Vi ønsker å hjelpe dem sier Fjellheim

Hva skal til for å lage en sikringsstrategi?

– Som kunde i Handelsbanken skal du få hjelp til å finne en sikringsstrategi tilpasset ditt selskap. Har ikke selskapet ditt en sikringsstrategi, kan Handelsbankens rådgivere innen rente og valuta hjelpe deg med å finne din måte å håndtere markedsrisikoen, sier Fjellheim, før han legger til:

– Dette er faget vårt. Vi har kompetansen og ikke minst et brennende ønske om å hjelpe kundene våre. Ser man tilbake på året som har gått, har både rente- og valutamarkedene vært svært volatile. Importører blødde da krona svekket seg, mens eksportører har kanskje fått bedre marginer.

Fjellheim forklarer at det er viktig å forstå at den primære målsetningen med en sikringsstrategi ikke er å tjene penger, men å redusere risiko og utfallsrom.

– Inngår man «sikringsforretninger» for å tjene penger på det, kalles det spekulasjon. Når det er sagt, har timingen for inngåelse av sikringsforretninger absolutt noe å si for selskapets resultater.

Kartlegg bedriftens renterisiko

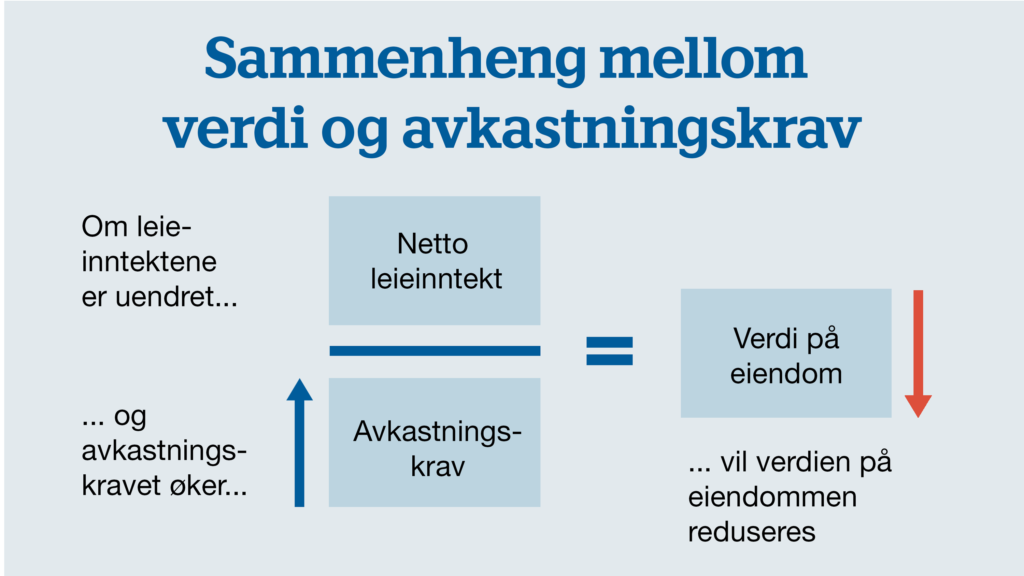

Renterisiko er mer enn rentebetalinger. Mange tenker kanskje ikke over at rentemarkedet også har betydning for avkastningskravet som benyttes til verdsettelse av eiendom.

Tradisjonelt beregnes verdi på eiendom ut fra netto leieinntekt delt på markedets avkastningskrav, og i avkastningskravet utgjør «lange renter» en sentral komponent. Det betyr at endringer i rentemarkedet slår inn på verdsettelsen av eiendom og at stigende renter gir en negativ verdiimpuls på eiendomsverdier og belånte eiendomsselskapers soliditet, i tillegg til at rentekostnadene vil øke.

Sikringsbegreper

- Belåningsgrad = gjeld / eiendeler.

- Sikringsgrad = sikret gjeld / sum gjeld.

- Løpetid = hvor mange år frem i tid rentebetalingene sikres.

– Selskaper med høy belåningsgrad har dermed høy finansiell risiko og stor eksponering mot rentemarkedet. En høy belåningsgrad gir behov for en «strammere» sikringsstrategi med høyere sikringsgrad og lengre løpetid, mens selskaper med lav belåningsgrad har lavere markedseksponering og kan tillate seg å ligge mer «flytende».

Belåningsgrad, sikringsgrad og løpetid er sentrale faktorer når håndtering av renterisiko skal diskuteres, og Fjellheim understreker at disse faktorene må ses i sammenheng ved utforming av sikringsstrategi.

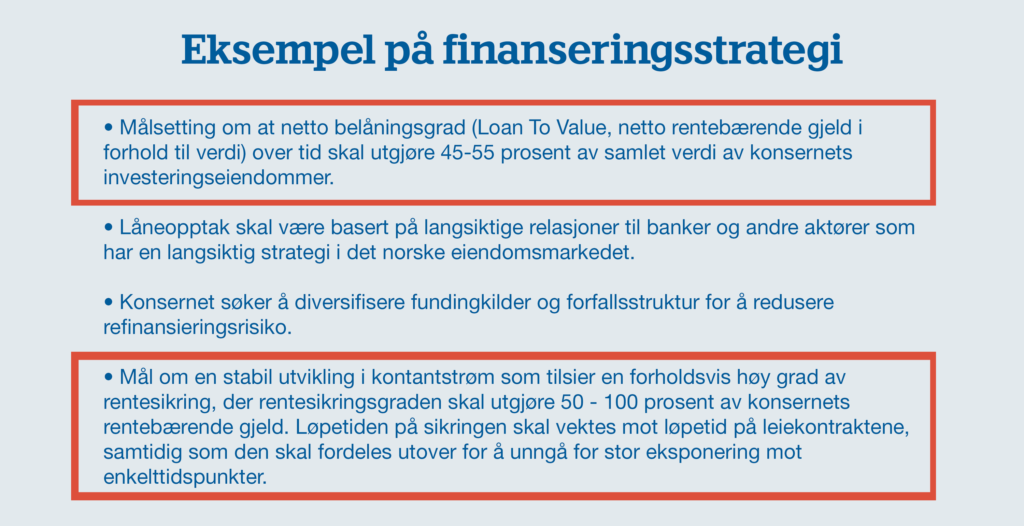

Et eksempel fra markedet

Finansieringsstrategien, inkludert sikringsstrategien, under er hentet fra et børsnotert eiendomsselskap. Sikringsstrategien gir enkle kjøreregler for hvordan selskapet skal forholde seg til belningsgrad, sikringsgrad og løpetid.

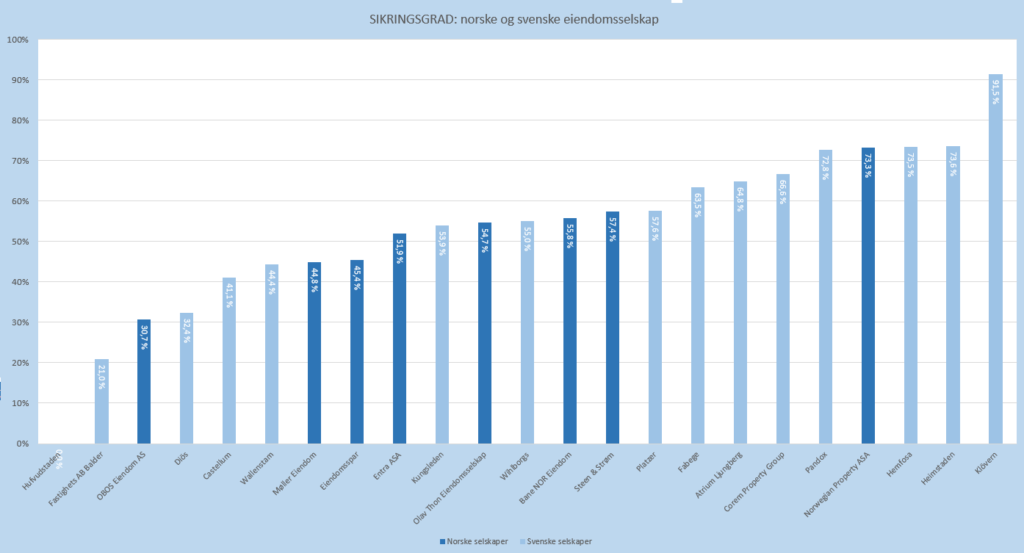

Figuren under viser sikringsgraden til en rekke store eiendomsselskaper. I tillegg til å se sikringsgraden til de ulike selskapene, kan man legge merke til at alle, med unntak at ett selskap, sikrer sine rentebetalinger i større eller mindre grad.

Et turbulent år i valutamarkedene

Valutasikring er relevant for selskaper med valutaeksponering. Valutaeksponering oppstår det øyeblikket du kjøper, selger, har gjeld eller eiendeler i utenlandsk valuta.

– I valutamarkedet har det vært et ekstremt år – de siste 12 månedene har vi sett markedsbevegelser som savner sidestykke i historien. Den norske kronen, i den store sammenhengen en liten og sårbar valuta, har vært utsatt for de største bevegelsene i moderne tid, sier Lasse Fjeld. Han jobber som rente- og valutamegler i Handelsbanken i Norge og jobber til daglig tett med Fjellheim.

Den voldsomme kronesvekkelsen som inntraff våren 2020 og vedvarte gjennom store deler av året er i stor grad reversert.

– På veien har mange opplevd vel mye usikkerhet og spenning. Det er naturlig å anta at valutabevegelsene har satt spor etter seg i mange bedrifter med valutaeksponerte regnskaper, men ikke nødvendigvis bare negative. Mange eksportører har kunnet glede seg over å få flere kroner igjen for hver valutaenhet de har hatt å selge mens importørene har sittet i baugen av båten og kjent på kreftene en «Brottsjø» i valutamarkedet har å by på, sier Fjeld.

For det ligger i en krises natur at den oppstår når man minst venter det og at den inneholder elementer man ikke kan forutse eller kontrollere.

–Som tidligere erfaringer viser kommer gjerne store valutabevegelser hånd i hånd med fall i økonomisk aktivitet som igjen påvirker omsetningen i det enkelte selskap. Eksempler fra de to siste tiårene er Dot Com krisen i år 2000, Finanskrisen i 2008, den europeiske statsgjeldskrisen 2011 og oljeprisfallet i 2014.

– Det er derfor ikke så enkelt som at du er immun mot markedenes uforutsigbarhet hvis du er 100 prosent valutasikret når krisen inntreffer. Krise eller ikke krise, valutamarkedet er uforutsigbart av natur og det er svært få norske selskaper som er etablert med formål om å tjene penger på valutabevegelser alene.

Fjeld understreker det samme som Fjellheim også tidligere har nevnt: Valutasikring handler ikke om å tjene penger. Det handler om å redusere risiko og utfallsrom.

Kjenn din valutaeksponering og vit hvordan du skal håndtere den

Bedriftene som kjenner sin eksponering og har klare retningslinjer for hvordan de håndterer den, lever best med risikoen over tid.

– Det er viktig å kjenne hvilken valutaeksponering din bedrift har, hvilken risikotoleranse eierne har, og at eiere og administrasjon er enige om hvordan disse skal forenes. Sagt med færre ord: etabler en valutastrategi forankret der ansvaret ligger – i selskapets styre. Den trenger ikke være lang og komplisert. Det er heller ikke sikkert at det beste for din bedrift er høy grad av forutsigbarhet. Men er man kjent med eksponeringen og enige om hvordan den skal håndteres, er du bedre rustet til å håndtere den på en best mulig måte. Enten om det er i et rolig og forutsigbart marked, eller i et urolig og uforutsigbart marked, sier Fjeld, før han legger til:

– Året som har gått har vært utfordrende, og det har tidvis kanskje vært vanskelig å kunne se de lange linjene. Nå begynner imidlertid siktlinjene å bedre seg. Har du behov for å diskuter din bedrifts valutaeksponering og hvordan den kan håndteres kan du føle deg trygg på at Handelsbanken har ressurser og kompetanse som står klart til å hjelpe deg.