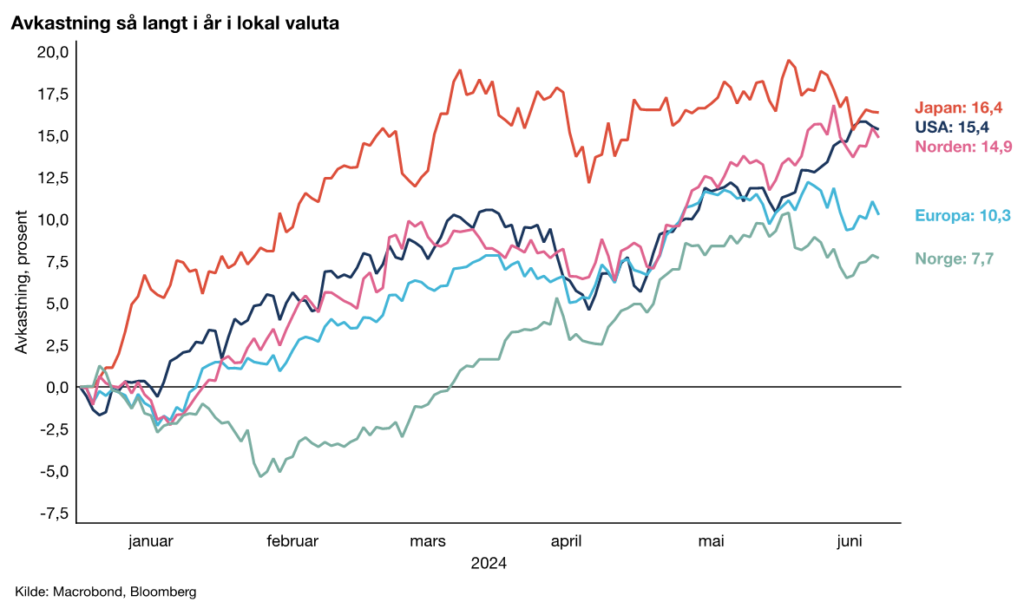

Dette har preget markedsutviklingen så langt i år

Nå som vi er halvveis gjennom året 2024, er det et godt tidspunkt å reflektere over hva som har preget markedsutviklingen så langt i år, og hvilke forhold som vil være viktige i tiden som kommer.

Året 2024 har så langt vært hyggelig for de som har penger investert i aksjemarkedet. De som har investert globalt, har også fått ekstra drahjelp av den norske kronen, som har svekket seg ytterligere, spesielt mot den amerikanske dollaren.

Vi må tilbake til i fjor høst for å fortelle hele historien bak markedsutviklingen så langt i år. Mot slutten av 2023 fikk vi et omslag i aksjemarkedet etter at rentene falt kraftig i troen på at rentetoppen var nådd og at inflasjonen var på god vei ned mot inflasjonsmålet. Etter en lengre periode der de store teknologiselskapene sto for store deler av kursutviklingen, meldte resten av markedet seg på mot slutten av 2023, og bidro til at aksjer avsluttet året sterkt.

Den optimistiske stemningen fortsatte inn i 2024. Markedene startet året med forventning om mange og hyppige rentekutt fra den amerikanske sentralbanken Federal Reserve (Fed), og det en gang utenkelige scenarioet om at inflasjonen skulle vende tilbake mot målet uten at verdensøkonomien gikk inn i en resesjon, ble markedets hovedscenario.

Gjenstridig inflasjon

Veien til å erklære seier mot inflasjonen har senere vist seg til å være vanskeligere enn ventet. Nye inflasjonstall har kommet inn høyere enn forventet, inflasjonsnedgangen har stoppet opp og dermed er prisveksten fortsatt et stykke unna sentralbankenes mål på 2 prosent. I USA er det boligkomponenten (delen av konsumprisindeksen som representerer bokostnader) som i stor grad holder inflasjonen over målet, og har stått for over halvparten av den totale prisveksten de siste 12 månedene. En rekke indikatorer tyder imidlertid på at boligkomponenten vil avta i de kommende månedene, noe som alt annet likt bør dempe prisveksten fremover.

Høyere renter

Høyere inflasjon enn forventet har fått markedet til å redusere forventningene til antall rentekutt fra Fed i 2024. I skrivende stund har vi ikke fått det første rentekuttet, og det forventes totalt ett til to kutt i år, ned fra en forventning om seks ved inngangen til året. De lange rentene har økt i tråd med troen på at styringsrentene vil holde seg «høye» en stund til. Den europeiske sentralbanken ESB satte imidlertid ned renten ett hakk i juni, mens Norges Bank ser ut til å måtte vente til starten av neste år med å sette ned renten. Rentene er en svært viktig driver for kursutviklingen i aksjemarkedet, og vanligvis vil en slik renteutvikling være negativ for aksjer, alt annet likt. Dette har imidlertid ikke vært tilfellet så langt i år.

Selskapene leverer, men særlig ett selskap utmerker seg

Den positive utviklingen i aksjemarkedet har blitt støttet av svært solide selskapsresultater. Selv om aksjemarkedet som helhet har levert sterke resultater, er det ett selskap som har skilt seg ut. Nvidia fortsetter å levere utrolig omsetning- og inntjeningsvekst. Selskapets rolle i AI-bølgen kan sammenlignes med rollen produsentene av spader spilte i gull-rushet i Colorado på 1800-tallet, der AI-selskapene er «gulljegerne» som bruker Nvidias halvledere som «spader» for å trene AI-modeller. Hittil i år har Nvidia-aksjen steget med 160 prosent, og går vi tilbake til november 2022 da Chat-GPT ble lansert, har aksjen steget med svimlende 650 prosent. Markedsverdien til selskapet har overgått 3 billioner dollar (3 etterfulgt av 12 nuller), og var i en kort periode verdens største selskap målt i markedsverdi.

Viktige forhold fremover

En driver for selskapenes sterke resultater, er en verdensøkonomi som gjør det bedre enn forventet. Vekstanslagene for den amerikanske økonomien har tatt seg opp hittil i år, og ligger litt over det som kan anses som en normal vekstrate til tross for enkelte indikasjoner på at aktiviteten er i ferd med å avta. Arbeidsledigheten er fortsatt lav i en historisk sammenheng, men flere indikatorer tyder på at arbeidsmarkedet har blitt mindre stramt den siste tiden og at det kan bli enda mindre stramt fremover.

Overraskende sterk økonomisk vekst har tilrettelagt for omsetning- og inntjeningsvekst blant selskapene. Med utsikter til noe mer moderat vekst vil det bli utfordrende for selskapene til å opprettholde inntjeningsveksten fremover, spesielt når fortjenestemarginene allerede er på høye nivåer i en historisk sammenheng.

Fremover vil renteutviklingen være kritisk for aksjemarkedene. Rentekutt er fortsatt på agendaen til Fed og ESB, og dersom de kommer uten et økonomisk tilbakeslag kan de være svært støttende for aksjemarkedene. Markedene er fortsatt optimistiske til at vi vil styre unna en global resesjon og at lavere renter er på vei, og verdenssyn som avviker fra dette ser ikke ut til å være priset inn i markedet i særlig grad. Denne overordnede og til dels ensidige optimismen øker sårbarheten dersom den økonomiske utviklingen skulle bli svakere enn forventet.

Samlet mener vi en balansert tilnærming til risiko er det mest fornuftige nå som vi er på vei inn i andre omgang av 2024.